従業員に「特定支出の証明をして欲しい」と言われたら?話したくなる年末調整と特定支出控除について

そろそろどの会社も年末調整が佳境に入ってきたところでしょうか。

年末調整は業務の量も多ければ制度もややこしく、従業員1人1人への不備確認などの対応にも骨が折れますよね。

ところで、従業員から「特定支出の証明書を作成して欲しい」と問い合わせがあったら、御社ではどう対応しますか?

特定支出控除の存在は知っているけど…そういえばどう対応するべきだったのか。

ひょっとして特定支出を証明すると年末調整は必要なくなるのだろうか?

改めて考えるとちょっと自信がない。

でも頻度は低くとも聞かれるかもしれない。

そんな特定支出控除についてまとめてみました。

目次

1. 給与所得者の特定支出控除とは

特定支出控除とは所得税法57の2に規定があり、仕事に関わる支払いが多い場合にその分の所得税を控除できる制度となります。

スーツ代や資格取得費用等もこの「支払い」の対象となることがあるため、仕事に係る支出が多いと感じている従業員はぜひ利用したいと考えるでしょう。

また、利用するかどうかはさておき、制度について従業員からの問い合わせがあることも十分に考えられますね。

まずは該当条文を確認いたしましょう。

*************************************************************************

所得税法 第57条の2

居住者が、各年において特定支出をした場合において、その年中の特定支出の額の合計額が次の各号に掲げる場合の区分に応じ当該各号に定める金額を超えるときは、その年分の第二十八条第二項(給与所得)に規定する給与所得の金額は、同項及び同条第四項の規定にかかわらず、同条第二項の残額からその超える部分の金額を控除した金額とする。

*************************************************************************

本条文の大意は、「法定の金額を超える特定支出をした場合、通常の給与所得控除よりも多く控除を受けることができる」ということになります。

具体的にご説明いたします。

①まずは条文を分解!「給与所得」と「所得税法第28条」について

当条文に記載のある「給与所得」に関しては所得税法第28条に規定がございます。

年末調整では最終的な所得税の徴収額を決定するために、その年1年間に支払われた給料、賞与等の金額を確定させる必要がありますよね。

この給与、賞与等の合計金額を「給与収入」、それに係る所得を「給与所得」と言いますが、所得税の計算にあたりその給与収入を得るためにかかったであろう必要経費として「給与所得控除」を受けることができます。

*************************************************************************

所得税法 第28条

給与所得とは、俸給、給料、賃金、歳費収び賞与並びにこれらの性質を有する給与(以下この条において「給与等」という。)に係る所得をいう。

2 給与所得の金額は、その年中の給与等の収入金額から給与所得控除額を控除した残額とする。

*************************************************************************

給与所得控除の具体的な金額は、年間の給与収入がいくらであるかによって異なります。

同法第28条第4項にある通り、給与所得控除額は一覧表としてまとめられ、細かく定められています。

*************************************************************************

所得税法 第28条

4 その年中の給与等の収入金額が六百六十万円未満である場合には、当該給与等に係る給与所得の金額は、前二項の規定にかかわらず、当該収入金額を別表第五の給与等の金額として、同表により当該金額に応じて求めた同表の給与所得控除後の給与等の金額に相当する金額とする。

*************************************************************************

給与所得とは、給与・賞与などの収入金額から給与所得控除額を差し引いた金額です。

これで特定支出控除について定められた条文に記載のある「給与所得」と「所得税法第28条」の理解ができました。

それでは特定支出について再度考えてみましょう。

②特定支出とは

さて特定支出とは、「法定の金額を超える特定支出をした場合、 通常の給与所得控除よりも多く控除を受けることができる」という内容でしたね。

本条文の後半には「〜 第28条第2項に規定する給与所得の金額は、 同項及び同条第4項の規定に関わらず、 同条第2項の残額からその超える部分の金額を控除した金額とする。」とありますが…

どうしても文章ではいまいち理解しがたい。

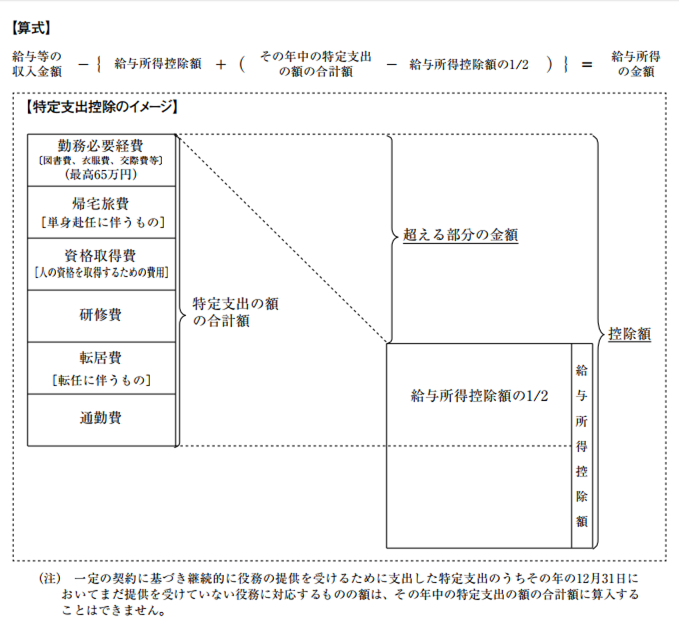

そこで、本条文を図解をすると以下のようになりますので、ご覧いただければと思います。

(国税庁ガイドラインより)

例えばその年の給与収入が4,000,000円の従業員がいたとします。

前述の一覧表を見ると、給与所得控除額は1,340,000円ですので、その1/2は670,000円ですね。

そして当該従業員には800,000円の特定支出が証明されたとします。

以上の条件から算式に則り特定支出控除額を計算しますと、

(給与等の収入金額)-{給与所得控除額+(特定支出の合計額)-(給与所得控除額の1/2)}

=給与所得の金額

4,000,000-{1,340,000+(800,000-670,000)}

= 4,000,000-1,470,000

= 2,530,000

よって当該従業員は特定支出控除として1,470,000円の控除を受けることができますので、本来の給与所得控除(1,340,000円)よりも控除額が多いということになります。

さて、それでは気になる特定支出の具体的な内容と、特定支出控除を受ける条件について確認してみたいと思います。

2. 特定支出控除を受ける条件は大きく2つ

特定支出控除の制度について大枠をご説明させていただきました。

活用できるのであればとても魅力的な制度ですよね。

では、具体的に特定支出控除の制度を利用するためにはどのような要件が必要なのでしょうか。

条件は大きく分けて2つございます。

それぞれ確認してみましょう。

①自分磨きにかかる費用も特定支出?

まず、法定の支出内容でなければ特定支出とは認められません。

特定支出とされる費用に関しては以下の6点が条文に記載されております。

その支出が条文に列挙されたものであれば、特定支出控除を受けることが出来ます。

では、条文に列挙された各項目を当該条文とともに見ていきましょう。

1. 仕事に要する通勤の費用

*************************************************************************

一 その者の通勤のために必要な交通機関の利用又は交通用具の使用のための支出で、その通勤の経路及び方法がその者の通勤に係る運賃、時間、 距離その他の事情に照らして最も経済的かつ合理的であることにつき財務省令で定めるところにより給与等の支払者により証明がされたもののうち、一般の通勤者につき通常必要であると認められる部分として政令で定める支出

*************************************************************************

・交通機関の運賃および料金の合計額

たとえ毎日切符で通勤していたとしても、定期券の金額が上限となる点に注意が必要です。

・自動車の燃料費および修理のための支出

もちろん通勤に関わる部分に限りますし、重過失による事故の修理費用等は除外されます。

2. 転任に伴う費用

*************************************************************************

二 転任に伴うものであることにつき財務省令で定めるところにより給与等の支払者により証明がされた転居のために通常必要であると認められる支出として政令で定めるもの

*************************************************************************

転居の為の旅行代金や交通費、宿泊日や運送費などが挙げられます

もちろんファーストクラスの利用料金等は特定支出して認められません。

3. 職務上必要な研修を受けるための費用

*************************************************************************

三 職務の遂行に直接必要な技術又は知識を習得することを目的として受講する研修(人の資格を取得するためのものを除く。)であることにつき財務省令で定めるところにより給与等の支払者により証明がされたもののための支出

*************************************************************************

因みに、この研修に利用する費用とは受講生の立場で必要となった費用を指します。

研修参加の為の交通費も特定支出にあたることがございますが、その研修の内容や旅行経路等を総合的に勘案して判断されます。

4. 職務に必要な資格を得るための費用

*************************************************************************

四 人の資格を取得するための支出で、その支出がその者の職務の遂行に直接必要なものとして財務省令で定めるところにより給与等の支払者により証明がされたもの

*************************************************************************

入学金など入学時に一括で支払うものを除き、授業料等はそれぞれの年に対応する部分の金額に限ります。

もちろん未払いの場合は特定支出には該当しません。

こちらの項目に関して、平成25年分以後は弁護士、公認会計士、税理士などの資格取得費も特定支出の対象となりました。

その結果、専門学校への授業料も特定支出となったため、本制度を利用する人数が格段に跳ね上がったといいます。

5. 転任に伴う帰省旅費

*************************************************************************

五 転任に伴い生計を一にする配偶者との別居を常況とすることとなつた場合その他これに類する場合として政令で定める場合に該当することにつき財務省令で定めるところにより給与等の支払者により証明がされた場合におけるその者の勤務する場所又は居所とその配偶者その他の親族が居住する場所との間のその者の旅行に通常要する支出で政令で定めるもの

*************************************************************************

単身赴任などの場合で、その者の勤務地又は居所と自宅の間の旅行のために通常必要な支出を指しますが、1月につき4往復以内に限ります。

4往復と言えば片道8回の旅行となりますが、たとえば12月末日に往路、1月に復路を旅行した場合は、それぞれの月に片道1回ずつとして計算されます。

6. 職務に必要な書籍、交際費等の雑費

*************************************************************************

六 次に掲げる支出(当該支出の額の合計額が六十五万円を超える場合には、六十五万円までの支出に限る。)で、その支出がその者の職務の遂行に直接必要なものとして財務省令で定めるところにより給与等の支払者により証明がされたもの

イ 書籍、定期刊行物その他の図書で職務に関連するものとして政令で定める もの及び制服、事務服その他の勤務場所において着用することが必要とされる衣服で政令で定めるものを購入するための支出

ロ 交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答その他

*************************************************************************

こちらも平成25年分以後、特定支出の対象となった項目となります。当該支出の合計額は65万円を上限とするところに注意が必要です。

また、新聞その他定期雑誌等も対象となりますが、基本的には業界紙などに限ります。

因みに、私服可の職場での私服購入費用は特定支出とはなりません。

以上6点が特定支出控除の対象となります。

なお、ここで注意が必要なのは支出に対して他で補填がなされていないかということ。

例えば通勤にかかる費用に関していえば、会社から通勤費を支給されていませんか?

他の項目に関しても会社からの非課税の補填や、雇用保険法の教育訓練給付金等が支払われている場合は特定支出とはなりませんのでご注意ください。

さて、上記の支出で要件を満たせば特定支出控除を受けることができますが、もちろん、これら項目の費用負担について証明をすることが必要となります。

では、その証明方法とは何なのでしょうか。

②特定支出は会社の証明と確定申告が必要!

特定支出控除を受けるためには法定の項目かつ金額の要件を満たしていることに加えて、給与の支払者の証明と本人の確定申告が必要となります。

*************************************************************************

3 第一項の規定は、確定申告書、修正申告書又は更正請求書(次項において「申告書等」という。)に第一項の規定の適用を受ける旨及び同項に規定する特定支出の額の合計額の記載があり、かつ、前項各号に掲げるそれぞれの特定支出に関する明細書及びこれらの各号に規定する証明の書類の添付がある場合に限り、適用する。

*************************************************************************

本条文にある通り、特定支出控除を受けるためには確定申告を行う必要がございます。

なお、 確定申告となりますので以上の書類のほかに給与所得の源泉徴収票の添付が必要です。

つまり給与の支払者たる会社は、特定支出の証明書を作成する社員に対しても必ず年末調整を行い源泉徴収票を作成する必要があるということです。

3. おわりに

いかがでしょうか。

因みに特定支出控除の項目が増えてより利用しやすくなった平成25年、本制度の利用者は約1600人に増えたそうです。

全給与所得者のうち約1600人です。

かなり少ないことがわかりますね。

制度自体が知られていないこと、計算や申告に手間がかかること、支出額の条件やその証明等で活用できる人が少ないのだと考えられます。

例えば先述の例ですと給与所得が4,000,000円の人が補填の一切ない800,000円の特定支出をするかというと…実際にあまり例はないんです。

しかし、もし資格取得のために予備校に通っている従業員がいたら、接待費や転勤の費用が一切補助されない会社であるのなら、ご本人には是非ご活用いただきたい制度となります。

以上となります。

御社の年末調整が滞りなく完了することをお祈り申し上げます。

Ari

最新記事 by Ari (全て見る)

公開日: