知っておきたい!海外赴任関連手続きに必要な10のこと

実際に赴任するまでに、どのような準備が必要になるのでしょうか?

。

海外赴任を命じられた後、どんな準備を行えばいいか整理できていますか?

海外へ渡った後で「あの手続きを忘れていた!」と気づいた場合、国内ならすぐ解決できることも国境を越えたために容易に解決できなくなる場合もあります。

。

それだけに、海外赴任を命じられた場合にはどんな準備が必要になって来るかあらかじめ確認しておくことが大切です。今回は、海外赴任手続きとして知っておくべき10のことを紹介しています。それでは、確認していきましょう!

。

目次

1.ビザ取得

ビザ申請・取得、許認可(労働許可)申請・受領を行う必要があります。

赴任先国により、以下の5つのケースに分かれます。

(1)日本国内でビザ・許認可申請取得後に赴任する場合

(2)赴任先国で許認可申請・取得後、国内でビザ申請・取得し、赴任する場合

(3)日本国内でビザ申請・取得後に赴任し、赴任先国で許認可を取得する場合

(4)赴任後、赴任先国でビザ・許認可を申請・取得する場合(取得後に隣国へ出国し、再度入国:正式入局)

(5)赴任後、赴任先国でビザ・許認可を申請・取得する場合(赴任後に取得)

労働許可証就労ビザでの入国が認められた場合でも、別途労働許可証の取得が必要となる場合があります。

また、この証書に定められた条件の下でしか就労できません。

。

2.国外転出届の提出

海外に1年以上滞在する場合には、現在住んでいる居住区の市区役所、町村役場へ「国外転出届(住民異動届)」を提出する必要があります。届出すると住民台帳から消され、選挙人名簿からも名前が消え、非居住者となります。国外転出届の受付は、原則として出発の14日前~出発前日までとなっています。

転出先の住所が確定していない場合は、国名と都市名の記入のみとなります。届出した転出予定日を過ぎる過ぎていても手続きはできますが、その過ぎた日数や理由によっては、裁判所から過料を求められる場合があります。

また、非居住者扱いとなるため、住民票や印鑑証明書の発行が出来なくなります。自動車の名義変更などには住民票、印鑑証明書が必要となるため、手続きが出来なくるので注意しましょう。

。

3.出国日直後の給与取扱い

。支給日が、出国日より前か後かによって取り扱いが異なります。

出国日前に給与が支給された場合、給与支給日は「居住者」であるため、国内の課税となります。一方、海外駐在期間が1年以上の「非居住者」で出国日後に給与が支給された場合、日本で給与をもらっても「国外源泉所得」(海外勤務に対する給与)となります。

また、「非居住者」であっても、出国後最初に支給される給与については課税される場合と、されない場合があります。

【給与計算期間の途中で出国したケース】

原則:その支給額を居住者期間と非居住者期間とに日数で按分し、居住者期間の分(国内源泉所得)については源泉所得税の控除がなされます。

ただし、以下の条件を満たす場合にはその総額を国内源泉所得に該当しないものとしても差し支えない、とされています。

①その給与等の計算期間が1ヶ月以下の場合

②その給与等の一部分だけが国内源泉所得である場合

「非居住者」が受け取る給与は、たとえその給与が日本にある本社から支払われる場合であっても勤務地が外国であれば、国内で行う勤務には該当しないため原則として日本の所得税は課税されません。

しかしながら、日本の法人の役員(取締役支店長など使用人として常時勤務している役員を除く。)については扱いが異なります。

日本の法人の役員は、勤務地が外国であっても日本国内で生じたものとして、「国内源泉所得」となり支給を受ける給与は、課税所得となります。

4.出国日直後の賞与取扱い

。賞与の算定期間に国内勤務期間が含まれる場合、賞与の算定期間のうち国内勤務期間に対応する金額は、国内源泉所得と判断され、原則として国内の課税となります。

5.社会保険手続き

(1)年金(厚生年金、国民年金、共済年金)

。日本の会社から給与が支払われる民間企業の勤務者は、通常は海外赴任中も厚生年金の加入者となります。現地法人が負担するケースでも、給与の一部が日本で支給される場合は、厚生年金に加入できます。給与の全額を現地法人などが負担し、かつ、現地で全額を受け取る場合には、厚生年金や共済年金には加入できず、赴任先の年金に加入するか、日本の国民年金に任意加入することとなります。なお、任意加入できるのは日本国籍者のみです。

共済年金については、給与の全額または一部を日本の官公庁が負担する公務員は共済年金加入者のままです。

自営業者等の第1号被保険者は、日本国内に住んでいることが国民年金の加入要件になっており、海外に移住するとその翌日に被保険者の資格を喪失してしまうため、任意加入という制度を利用することができます。ただ、そのまま加入しなくても、合算対象(カラ)期間として受給資格に加算されますが、年金額の計算には算入されないため、受取額は減少してしまいます。

。そのような場合に対応するため、国民年金の任意加入制度というものがあります。任意加入制度は、日本国籍を持つ20歳以上65歳未満の人ならば利用することができ、任意で加入すると「任意加入被保険者」という資格を取得します。国民年金の任意加入被保険者は、第1号被保険者と同じ金額の保険料を支払い、同じ内容の給付を受けることができます。ただし、保険料を滞納し、期限内に納付しないと資格を喪失してしまいます。また、任意加入制度の手続きについては、日本国内に代わって手続きをしてくれる親族がいる場合といない場合で、申請方法が異なります。日本国内に住んでいる親族(親、兄弟姉妹など)が、代理人となって保険料を納付してくれる場合は、お住まいの市区町村窓口で任意加入の手続きを行います。

。一方、日本国内に代理人がいない場合は、出国前最後に住所を管轄する社会保険事務所に事務手続きを依頼します。住所地を管轄する社会保険事務所は日本年金機構のHP(https://www.nenkin.go.jp/jigyosho/kensaku/jigyoshokensaku.html)より調べることができます。

手続の詳細も各社会保険事務所で案内してくれるので、事前に調べておくとよいでしょう。なお、帰国後は、市町村役場の窓口で転入の手続きを行うと、任意加入被保険者から第1号被保険者に変更されます。

日本の会社と使用関係が継続している第2被保険者の被扶養配偶者が国民年金第3号被保険者となっているのであれば、海外勤務後も引き続き第3号被保険者となることができます。

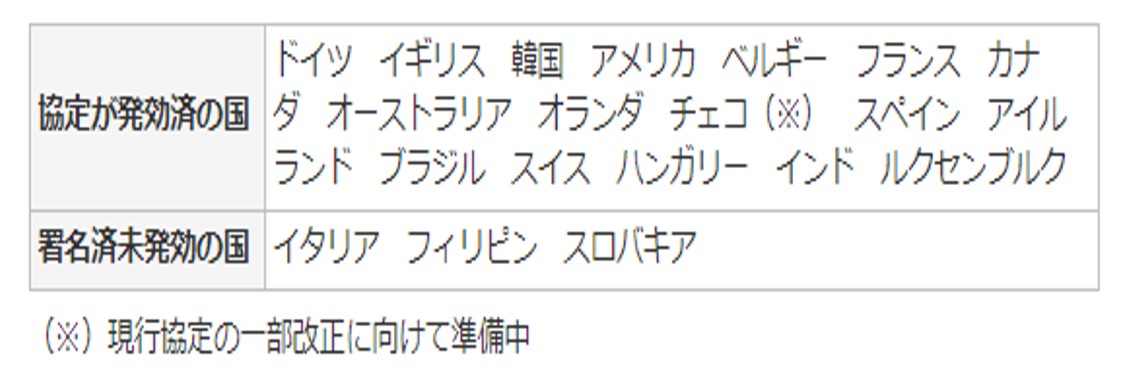

日本と社会保障協定を締結している国に社員を赴任させる場合は、赴任期間が5年以内であり、かつ、その者が日本の年金制度に加入していることを条件に、相手国の年金保険料等を免除してもらうことができます。

逆に社会保障協定が締結されていない国に出向する場合は、二重で年金に加入することになります。

【社会保障協定の発効状況(2017年8月時点)】

(注)イギリス、韓国及びイタリアについては、「保険料の二重負担防止」のみです。

(2)配偶者の健康保険

【海外赴任に帯同する場合】

夫(転勤者)は通常そのまま勤め先企業の健康保険の被保険者であることが継続されます。妻が現在の職場を退職して海外赴任に同行する場合、妻は夫の被扶養者として手続きを行わなくてはなりません。これは、夫の勤め先企業が手続きを行ってくれるので、念のために確認をしておくとよいと思います。

注意点としては、加入している健康保険組合によっては、ただちに妻が夫の被扶養者となれない場合があります。通常は、妻の年収が130万円を超えると夫の被扶養者になることはできませんが、政府管掌の健康保険と多くの健康保険組合では、妻が配偶者の海外転勤に同行する場合、今後の年収が130万円を超えない予定であれば、被扶養者と認めています。

一部の健康保険組合では、この収入規定を厳格に適用しており、たとえば8月に退職して海外へ出国する場合は、すでにその年度の年収が130万円を超えているケースが多く、被扶養者となれない場合があります。

国内居住者の場合は、妻が国民健康保険に加入しますが、これは住民票のある市役所・区役所などで手続きをするので、非居住者となる(住民票のない)海外赴任者の妻は加入できません。このようなケースは、妻が退職した会社で加入していた健康保険に任意継続を申請する必要がでてきます(ただし、保険料は全額本人負担となる)。

。

6.所得税・住民税

(1)所得税

【1年未満の海外勤務】

出国後、国外で支払われる給与は、確定申告が必要となります。

そして、引き続き、国内で支払われる給与は、年末調整の対象となります。

・

【1年以上の海外勤務】

~出国まで~

国内で支払われた給与は、確定申告が必要となります(納税管理人を定め、納税手続きを代行してもらう)。

日本国内で給与以外の所得(不動産貸付や資産譲渡など)がある場合、課税対象となるため確定申告が必要です。

なお、対象は、その年の1月1日から日本を出発する日までの給与所得や不動産所得などです。赴任前の住居地域の税務署に申告・納付します。

~出国後~

海外勤務で得た給与は、日本の税法は適用されず、課税対象外となります。したがって、留守宅の家族に支払われる給与についても、日本の税法は適用されません。しかし、日本国内に発生要因がある所得は、年末調整(出国時)対象となります。

日本国内で給与以外の所得(不動産貸付や資産譲渡など)がある場合、課税対象となるため、確定申告が必要となります。対象は、海外に出発した日からその年の12月31日までの国内の家賃収入や資産の譲渡所得などです。この場合、赴任前の住居地域の税務署に申告・納付します。また、収入が勤務先からの給与だけの場合は、基本的に勤務先で処理することとなります。

さらに、出発前に所得の申告が間に合わない場合や赴任後の確定申告は、「納税管理人」を選定して納税を代行してもらうことになります。1年以上の海外勤務者でも、日本法人の役員に支払われる報酬や賞与は、20.42%の所得税が源泉徴収されてしまうことに注意しましょう。

。

(2)住民税

住民税は、前年の所得に応じて普通徴収・特別徴収どちらも本人の居住地の市区町村に納めます。

このうち、特別徴収の場合は、勤務先を通して給料から天引きされます。年の途中で海外転勤になった場合も、その年の住民税は納めなければなりません。出国年1月1日から出国の日までに国内で支給を受けた給与については、翌年住民税の所得割が課税されることはありません。

特別徴収の場合は、勤務先に依頼して、国内給与から天引きしてもらうか一括払いになります。一方、普通徴収の場合は、自動引落しもしくは納税管理人に納税を代行してもらうことになります。

。

(3)固定資産税・都市計画税など

海外赴任中でも、日本国内に土地や家屋などの固定資産がある場合は、固定資産税などの支払い義務が生じます。納税の方法は、銀行の自動引き落しか、納税管理人に支払いを代行してもらうかのいずれかを選択してください。

。

7.出国時年末調整手続き

海外赴任により非居住者となる場合、その年の1月1日から出国日までに日本国内に発生要因がある所得があれば、出国時に年末調整を行います。人的控除(扶養控除・配偶者控除等)は、出国日の現況によって判断されます。

一方、物的控除(社会保険料控除・生命保険料控除等)は居住者であった期間に支払った金額により実施します。

住宅ローン控除は、毎年12月31日まで引続きその住居に居住していることが条件となるため、出国の年以降は適用されません。

。

8.海外赴任中の雇用保険料

【国内から給与支払がある場合】

給与のうち国内に勤務する場合に支給されるべき給与と同等の額を限度に、算定基礎の賃金として取り扱われます。国内給与が少額である場合で、帰国後6カ月以内に失業した場合には、失業給付が低額となる場合があります。

なお、海外勤務手当などが別に支払われていても、限度額を超える額は、実費弁償的なものとして、賃金とは認められません。

・

【日本国内から給与支払が無い場合】

保険料の算定となる賃金はなく、海外出向期間中のその者の保険料は支払う必要はありません。赴任者が帰国して1年を経過しないうちに失業した場合は、基本手当の受給資格が得られない場合があります。

ただし、以下の緩和措置があります。

原則の2年間に病気やけがなどの理由により、賃金の支払いを受けることができなかった日数を加算することができ、最長4年間まで算定対象期間を延長できます。つまり、その延長された算定対象期間に被保険者期間が通算して1年以上あれば、基本手当は支給されることになる。

。

9.海外赴任中の介護保険

【住民票転出をする場合】

海外では、日本の介護保険サービスは受けられないため、介護保険の被保険者になりません(介護保険法第9条)。

介護保険適用除外該当届を提出すれば、保険料負担は不要となります。

。

【住民票転出をしない場合】

住民票が残り続けるため、介護保険料の免除対象とはなりませんが、会社の出向命令書等、海外に在住する期間が1年以上であることがわかる証明書があれば、住民票の除票の代わりの添付書類とし、介護保険適用除外該当届を提出すれば、介護保険料免除の可能性があります。

。

10.租税条約(短期滞在者免除制度:183日ルール)

出張期間に対する給与は、日本では「国外源泉所得」、海外では「国内源泉所得」に該当し、原則日本でも海外でも課税対象となります。

ただし、煩雑な取扱いを避けるため、多くの租税条約で、短期滞在者免除制度が設けられています。

183日以下の滞在で、かつ日本の会社(通常 本社)から給与をもらう場合は、その給与について海外での課税は受けません(日本での課税)。

183日以下の滞在でも、現地企業からもらう給与には、現地税法での所得税が原則として課税されます。

おわりに

海外赴任に伴う業務や手続きは、非常に煩雑で専門的な知識が求められるため、人事担当者や駐在員の負荷が大きくなりがちです。分からないまま準備をして、現地についてからできていないことが発覚しては大変なので、分からないことがあれば下記の公的機関の相談窓口にご相談しても良いかと思います。

年金:日本年金機構の年金相談窓口(https://www.nenkin.go.jp/section/tel/index.html)

税:国税庁の相談窓口(https://www.nta.go.jp/shiraberu/sodan/sodanshitsu/9200.htm)

健康保険:お住いの市町村役場ご相談窓口

最新記事 by SR人事メディア編集部 (全て見る)

公開日: